◎家族信託の税務③◎

今回お伝えすることは、家族信託に関わる専門家にとって、非常に重要にもかかわらず、見逃されているケースも結構見受けられる事柄です。

絶対押さえておきたいポイントなので、備忘録として記載しておきます。

それは、損益通算の禁止規定があるということです。

個人が受益者である信託において、不動産所得の計算上、信託した不動産から生じた損失がある場合には、その損失は、信託していない他の不動産の不動産所得やその他の給与所得等と通算することができず、またその損失を繰り越すことも出来ません(租税特別措置法41の4の2①)

このことは、信託組成する際に、今後の修繕計画や収支予定を計算した上で、設計していかないと税金的メリットを享受することが出来なくなることを意味します。

なので、実家の始末的な家族信託であれば関係ないのですが、収益物件の家族信託の際は、税理士含めて設計した方が確実だとは思います。

ケースバイケースで信託組成の提案ができるのも、うちの強みだと思っております。

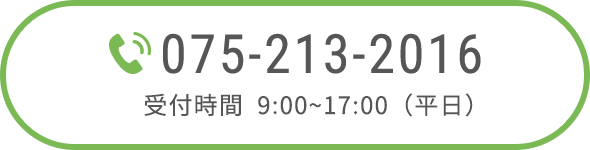

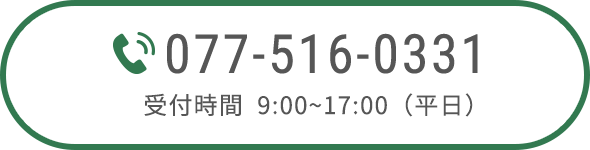

どうぞ、お気軽にご相談下さい。

【優司法書士法人関連サイト】

司法書士を京都・滋賀でお探しなら優司法書士法人

相続と不動産の名義変更NAVI

優遊ブログ