◎家族信託セミナー講師をしました!◎

先日、ワイズメンズクラブZEROクラブさんより、ご依頼があり、家族信託について、小一時間お話をさせて頂きました。

そもそも、家族信託の必要性をどのようにお伝えしようか考えて準備していきました。

まずは、自分の親の今の現状、想いをどのくらい理解しているのかというお話から、もし、親が判断能力を失った時に困ることをお伝えしました。親が元気なうちに、知っておく方が良いこと、聴いておいた方が良いことには、下記のようなことがあります。

⓵親御さんのかかりつけ医の名前と連絡先を知っていますか?

⓶親御さんの日課や毎日飲んでいるお薬が何か把握されていますか?

⓷親御さんの年金受給額を正確に把握していますか?

④実家の不動産の時価、路線価、固定資産評価額をご存知ですか?

⑤親御さんはどこの金融機関に何をどんな形で預けていて何で管理しているのか?

⑥親御さんは老後どのような暮らしを理想とされていますか?施設ですか?それはどんな施設ですか?それともなるべく自宅にいたいですか?

こんな話、元気なうちは、改まってあまりしませんよね。

ただ、急な事故などあった場合でも、知っていたら役に立つことも多くあろうかと存じます。

介護についても、データとともにお話させて頂きました。

•自己負担額 在宅介護 月4.8万円

施設介護 月12.2万円

•介護を要した期間 平均61.1ケ月

約半数が4年以上を要しております。

※生命保険文化センター 『生命保険に関する全国実態調査R3年度』P174

•男性 平均寿命 約81歳

健康寿命 約73歳 この差約8年が介護が必要な期間

•

•女性 平均寿命 約87歳

健康寿命 約75歳 この差約12年が介護が必要な期間

※厚生労働省第16回健康日本21(第2次)推進専門委員会資料(令和3年12月)

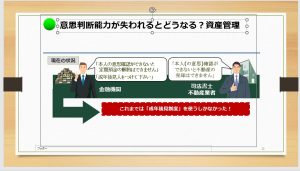

意思判断能力が無くなった場合、どうなるのか?という話ですが、金融機関で定期預金解約も出来なくなり、不動産であれば、売却などの処分が出来なくなります。

何も対策をしていない場合は、成年後見制度(法定後見)で対応するほかありません。

成年後見人とは、判断能力が不十分と考えられる人を補佐する者

•⓵ 財産管理・・・金銭・不動産などの管理

•⓶ 身上監護・・・介護施設への入居手続きや入院費支払いなどの生活サポート

そういう人がいるなら、それでよいのではないかと思いがちなのですが、今の運用で、希望通りの後見人(親族の候補者)が選任されなかったり、後見人に弁護士や司法書士が選任されるケースが多く、その報酬が毎月かかったりして、現時点の運用でいくと、本人が亡くなるまで後見人報酬が掛かり続けるという状況も問題視されております。また、後見制度は、本人の権利を厳格に守る制度は良いのですが、家庭裁判所への報告の手間や柔軟な資産管理運用も阻まれることになります。

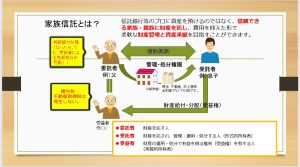

そこで、今ニーズが高まっている制度として、今回紹介したのが、家族信託でございます。

当事務所では、家族信託の専門サイトを運営して、力を入れて取り組んでおります。

専門サイトはこちら⇒みんなの家族信託

•信頼できる家族がいらっしゃる方には使える制度!

•認知症対策(任意後見)+遺言機能を合わせ持つ制度!

•ご家族を信頼して大切な財産を託すという制度!

この制度により、当方事務所で一番多いニーズとしては、

実家に親御さんが住んでいるけど、施設に入るときに空き家になる実家を、親が認知症になったとしても運用することができるということです。

⇒実家を売却して売却代金を介護費用に充てたいというニーズを確実にできます。

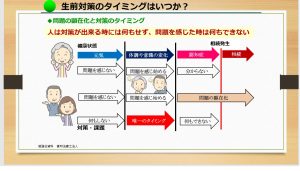

このような生前対策の導入のタイミングは意外に少なく、元気な時は、必要性を感じず、ちょっとおかしいなって感じた時が唯一のチャンスになります。判断能力が無くなったら、もう導入することが出来なくなるので、注意が必要です。

後見制度が、一時的な利用が出来ない現状からは、この家族信託は有用な選択肢になりうると思います。

現在、法務省でも、後見制度の一時的な利用(例えば、預金解約は不動産売却時)が可能になる方向で動いているそうですので、注視していく必要はありそうです。

上記の通り、家族信託のメリットとしては、後見制度のように家庭裁判所の監督に置かれて、本人の権利を厳格に守る制度ではないから、本人が望むのであれば、ある程度柔軟に財産管理、運用を託すことが出来ます。また、後見制度のように、弁護士や司法書士が就任した場合の後見人の報酬はかからずにすむ為、導入費用は掛かるけれども、基本的にはランニングコストはかかりません。

家族信託のデメリットとしては、メリットの反面になることにはなるのですが、受託者(管理を託された方)が自由に財産管理をすることが出来るにもかかわらず、監督機能が後見制度に比べて弱いので、信頼できる家族がいないと、導入を勧められないというデメリットがございます。

家族信託の導入の流れとしては、そのご家族の状況を確認した上で、何に重きを置く対策にするかをヒアリングさせて頂き、契約書のたたき台を作成するところから始まります。

家族信託においては、委託者(財産を託す方)本人の財産でもなく、受託者(財産を託される方)の財産でもなく、委託者の財産を管理していている受託者の財産であること明示し、受託者の財産と分別管理をする銀行口座いわゆる信託口座の開設が必須と考えております。

その口座を作成するためには、公正証書で信託契約書を作成する必要がございますので、公証人との打合せと信託口座開設の金融機関との打ち合わせも必要になります。

金融機関にもよりますが、1週間から1ケ月くらいで事前審査をしてもらえます。

その上で、公証人役場にて信託契約を締結することになります。

もし、本人が病院に入院しているとか、介護施設に入所している場合には、公証人に出張してもらうことも可能です。

契約と同時に不動産をお持ちの方には、信託による所有権移転登記を申請することになりますので、権利証をお預かりして、登記に必要な書類にも署名押印頂きます。

また、口座開設も同時してもらうようにしております。

なので、全ての手続きを終えるのに、2.3ケ月かかるケースが多いと思います。

家族信託導入の費用については、ケースバイケースですので、一概には言えませんが、当事務所では、条件に合致すれば、月3組に限り、信託財産の大きさに関わらず、報酬39万円(別途税)と実費で現状コンサル、信託契約書作成、登記、口座開設支援をセットで行う『実家処分安心信託39プラン』がございますので、実費(登記登録免許税・公証人費用・口座開設費用)を合わせて合計で50万~60万円で導入なされる方がほとんどでございます。

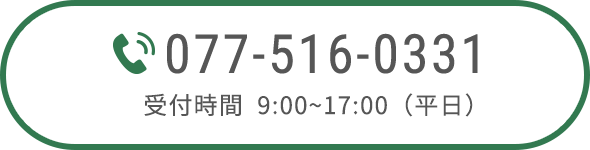

初回相談無料にて承っておりますので、お気軽にご相談下さいませ。

今回のブログでは、本格的な家族信託について、紹介しましたが、書き出しのセミナー終了後には、沢山のご質問を頂き、皆さまの関心の高さに驚きました。

やはりそれぞれ不安を持っておられるんだろうなって思いましたし、生前対策の必要性が迫っているのであろうなと思いました。

そして、皆様に暖かい労いのお言葉をかけて頂き、嬉しかったです。ありがとうございました。

何かの役に立てていれば、幸甚に存じます。

現在司法書士歴24年目として、常時10件~の相続案件を抱えている現場におりますと、相続で揉めそうなケースや将来、面倒な手続きが必要になるケースは一目瞭然です。

そのことを知っていながら、何の対策を取らないことは、ケアレスミスであり、非常に勿体ないことです。注意不足で気づいたときには、もう遅いというケアレス相続を可能な限り回避し、当然のように対策を講じるケアフル相続を実現するための気づきを一つでも身近な人に届けたい想いで書いたエッセイ本を書いております。

是非ご覧くださいませ。

|

相続をちょっとシンプルに 気づきをうながすためのケアフル相続入門 [ 上村拓郎 ]

|

司法書士を京都・滋賀でお探しなら優司法書士法人

相続・遺言専門サイト@優司法書士法人

優遊ブログ

みんなの家族信託